遺産を引き継ぐには、相続人全員による遺産分割協議と、関係機関での手続きが必要です。

相続手続きに必要な書類は、財産の種類などによって異なり、手続きが完了しない限り相続財産を受け取ることはできません。

本記事では、相続した財産や預金が振り込まれるまでの流れと、注意すべきポイントについてわかりやすく解説します。

この記事の監修/取材協力

古尾谷 裕昭 税理士

相続専門の税理士法人(VSG相続税理士法人)の代表税理士。同事務所では、年間3,033件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそった対応」という品質で、元国税調査官を招き入れた体制のもとサービスを提供している。

近藤 洋司 税理士

VSG相続税理士法人横浜オフィスの代表税理士。

税理士になる前は不動産の仕事をしており「誰よりも不動産に詳しい税理士になる」という志のもと税理士になる。不動産の評価にとても強い。

相続した財産が振り込まれるのはいつ?

相続財産や預金が振り込まれる時期は、手続きの進行状況によって大きく異なります。

一般的には、すべての相続手続きが完了するまでに、数週間から数か月程度を要します。

預金については、相続が発生すると亡くなった人(被相続人)名義の銀行口座が凍結され、預貯金の引き出しが制限されます。

ただし、遺産分割協議が完了する前でも、相続預金の払戻し制度を利用することで一部の預貯金を引き出すことが可能です(詳しくは後述します)。

そのため、状況に応じて仮払い制度の利用を検討し、必要な資金を確保することが求められます。

銀行口座の凍結について

相続が発生すると、被相続人名義の銀行口座は一時的に凍結されます。

相続手続きが完了するまでは、相続人であっても自由に預金を引き出すことはできないため、注意が必要です。

銀行口座が凍結される理由

金融機関は、被相続人の死亡を確認すると、その名義の口座を凍結し、以降の入出金を停止します。

この措置は、遺産分割が確定するまでの間に財産を保全し、相続人間のトラブルや不正な引き出しを防ぐことを目的としています。

預金残高証明書とは

遺産分割協議や相続税の申告に際して、金融機関から「預金残高証明書」が必要になることがあります。

これは、被相続人が相続開始時点で保有していた口座の残高を証明する書類です。

相続財産の存在を明確に示す資料としても活用できるため、早めに取得しておくことで手続きが円滑に進みます。

証明書は金融機関に申請することで交付されますが、申請時には被相続人が死亡したことがわかる戸籍謄本や除籍謄本、申請者が相続人であることがわかる戸籍謄本、申請者の本人確認書類などの提出が必要です。

定期預金や複数口座がある場合は、通帳記帳だけでは正確な残高が把握できないこともあるため、残高証明書の取得を検討してください。

預金残高証明の発行手数料はどれくらい?

預金残高証明書の発行にかかる手数料は金融機関ごとに異なりますが、おおむね1,000円前後の場合が多いです。

主な金融機関の手数料は以下になります。(2026年1月時点)

- ゆうちょ銀行:1,100円

- 三井住友銀行:880円

- 三菱UFJ:770円

- みずほ銀行:880円

- りそな銀行:880円

凍結された口座の解除方法・手順

口座の凍結を解除するには、相続人全員の合意が記された遺産分割協議書、または遺言書の内容に基づいた手続きが必要です。

遺産分割協議が完了したら、金融機関に連絡し、相続手続きに関する案内を受けます。

その後、金融機関ごとに指定された必要書類を揃え、名義変更または解約手続きを行うことで凍結が解除されます。

解約した被相続人の口座の預金は、指定された相続人の口座に振り込まれるのが一般的です。

手続きには通常2〜3週間程度かかりますが、書類に不備があるとさらに時間を要するため、事前の確認と正確な準備が重要です。

また、銀行によっては来店予約が必要な場合もあるため、早めに連絡を取っておくと安心です。

必要書類

口座凍結解除のために必要な書類は、金融機関によって異なりますが、次の書類は共通して必要になります。

- 被相続人の死亡が確認できる戸籍謄本(出生から死亡まで)

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 遺産分割協議書(相続人全員の署名・実印)または遺言書

- 被相続人の通帳(証書)、キャッシュカード(なくても可)

- 金融機関所定の相続手続依頼書

なお、被相続人が複数の金融機関に口座を保有していた場合は、法務局で取得できる「法定相続情報一覧図」の活用が有効です。

法定相続情報一覧図とは、被相続人と相続人の関係を家系図形式でまとめた書類であり、法務局が内容を確認・認証することで、公的な証明書として利用できます。

この一覧図を提出すれば、金融機関ごとに戸籍謄本の束を繰り返し提出する必要がなくなり、手続きの効率化が図れます。

特に、複数の金融機関で相続手続きを行う場合や、相続人の人数が多い場合には、一覧図の活用によって書類準備の負担を大幅に軽減できます。

預金の調べ方は?分からない場合の対処法

相続が発生して、遺産分割を進めるにあたり、被相続人と親しい相続人がいない場合などで

被相続人の財産がどこにあるのか分からないケースも珍しくはありません。

預けている金融機関が分からない場合は、財布の中や書斎の引き出しなどにキャッシュカードが入っていないか、PCのブラウザに銀行がお気に入り登録されていないか、スマートフォンにアプリが登録されていないかを確認してください。

相続直前直後に預金を移動させることはOK?

相続発生前に預金の引き出しを行うことで、相続財産を減らすことができ、相続税対策となると考える方がしばしばみられます。

しかし、そのような引き出しは使途によっては贈与となるなどトラブルの元となりますので注意が必要です。

相続発生直後の引き出しは、手元現金として相続財産に計上しないと税務調査で計上漏れを指摘されることになります。

相続放棄ができなくなる可能性がある

相続発生直前直後に相続財産を引きだしたことで、無条件で相続財産を承認した(単純承認)とみなされ、相続放棄ができなくなります。

中には、葬儀費用として引き出した場合に、相続放棄が認められたケースもありますが、ご自身が必ず認められるとは限らないため注意が必要です。

相続トラブルになりやすい

預金は本来相続財産となるため、勝手に引き出すことは使い込みにあたります。そのため、他の相続人との間でトラブルになりやすいです。入院費用や葬儀費用などの必要経費の引き出しの場合は、レシートや領収書などの証拠を残しておくことや、事前に了承を得たうえでの引き出しを行うことをおすすめします。

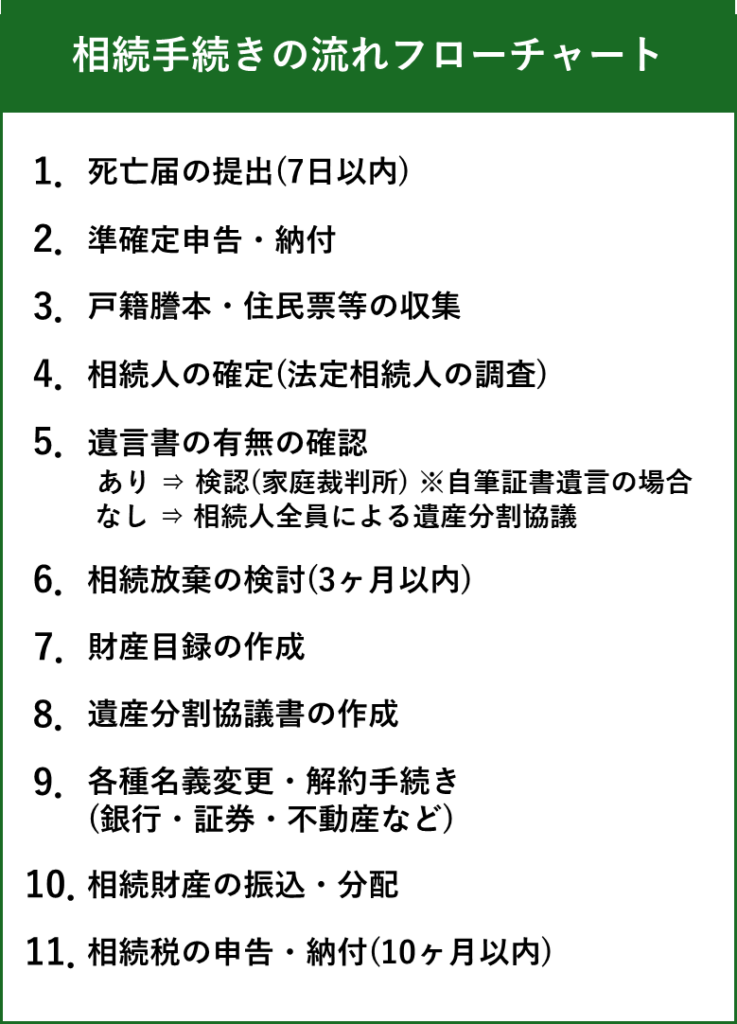

相続発生後から預金振込までの流れ

相続財産が振り込まれるまでには、複数の法的・実務的な手続きを順に進める必要があります。

死亡届の提出(死後7日以内)

死亡届は、被相続人が亡くなったことを市区町村に届け出るための手続きです。

提出期限は死亡日から7日以内と定められており、通常は親族や同居人が行います。

死亡届の提出により、戸籍に死亡の事実が記載されます。

相続人の確認・法定相続人の確定

相続手続きでは、誰が相続人であるかを正確に確定する必要があります。

被相続人の家族関係を正確に確認するためには、現在の戸籍に加え、コンピューター化以前の戸籍(改製原戸籍(かいせいげんこせき))も原則として取得しなければなりません。

相続人の範囲は民法で定められており、配偶者は常に相続人となります。

そのうえで、子(第一順位)、直系尊属(第二順位)、兄弟姉妹(第三順位)など、相続順位に応じて対象者が変わるため、漏れのない確認が求められます。

相続人の確定が不十分なまま遺産分割協議を進めると、協議が無効になるおそれがあるため、慎重な調査が不可欠です。

なお、相続手続きに必要な戸籍謄本には、被相続人の死亡の事実が記載されている必要があります。

死亡届の受理から戸籍への反映までに数日かかるため、相続が発生してすぐに請求すると、死亡の記載がない戸籍が交付される可能性があります。

そのため、戸籍の記載状況を確認したうえで、一定期間(相続発生後10日以上)を置いてから取得するようにしましょう。

遺言書の確認

相続財産は、法定相続人が話し合って分けるのが基本ですが、遺言書がある場合は、その内容に従って分割されます。

遺言書には、「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があり、形式に応じて取り扱いが異なります。

自筆証書遺言と秘密証書遺言は、家庭裁判所での検認手続きが必要です。

ただし、法務局で保管された自筆証書遺言については、検認は不要とされています。

遺言書の有無は、相続手続きの方向性を大きく左右するため、早期の確認が重要です。

相続放棄をするか否かの選択

相続が発生した場合、預金や不動産などのプラスの財産だけでなく、借入金などのマイナスの財産も引き継ぐことになります。

被相続人が多額の借金を抱えていた場合、相続人は財産を引き継ぐ権利(相続権)を放棄することも可能です。

相続放棄とは、相続財産を一切引き継がない旨を家庭裁判所に申述する手続きであり、死亡を知った日から3か月以内に申立てる必要があります。

放棄が認められると、最初から相続人でなかったものとみなされ、財産も負債も一切引き継ぎません。

ただし、プラスの財産も取得できなくなるため、メリット・デメリットの両面を慎重に検討することが求められます。

なお、相続財産を処分・利用した場合は「単純承認」とみなされ、相続放棄ができなくなる可能性があるため注意が必要です。

遺言書の検認・遺産分割協議

検認とは、遺言書の存在と内容を確認し、偽造や改ざんを防ぐために家庭裁判所で行われる法的手続きです。

この手続きは、遺言書の有効性を判断するものではなく、遺言書の状態(形状・加除訂正・日付・署名など)を記録し、相続人に内容を通知することを目的としています。

自宅に保管されていた遺言書は、家庭裁判所で相続人の立会いのもと開封し、検認を受ける必要があります。

遺言書がない場合や、遺言で分割方法が指定されていない場合は、相続人全員による遺産分割協議が必要です。

協議では、すべての相続財産について、誰がどのように引き継ぐかを決定し、財産の漏れがないよう慎重に確認することが求められます。

協議がまとまったら、合意内容を「遺産分割協議書」として文書化し、金融機関や法務局などに行う各種手続きに備えます。

財産目録の作成

財産目録とは、被相続人が保有していた財産の一覧をまとめた書類です。

預貯金、不動産、有価証券、負債などを網羅的に記載し、遺産分割や相続税申告の基礎資料となります。

作成には、通帳の確認、残高証明書の取得、不動産登記簿の閲覧などが必要です。

財産の全体像を把握することで、相続人間のトラブルを防ぎ、手続きを円滑に進めることができます。

なお、財産目録の形式に厳密な決まりはなく、Excelなどで作成しても問題ありません。

遺産分割協議書の作成

遺産分割協議書は、相続人全員が合意した財産の分け方を記載した書類です。

預金の解約や名義変更、不動産の登記変更など、各種手続きに必要となります。

協議書には、相続人の署名・押印が求められ、使用する印鑑は実印に限られます。

また、実印を証明するために印鑑証明書の添付が必要となる場合があるため、事前に取得しておくことが望ましいです。 内容に不備があると手続きが進まないため、慎重に作成することが重要です。

被相続人の準確定申告・納付(必要な場合)

準確定申告とは、年の途中で亡くなった人の所得に対する所得税を精算するための手続きです。

対象となるのは、被相続人が死亡した年の1月1日から死亡日までの所得です。

通常の確定申告期間は翌年2月16日から3月15日ですが、準確定申告の期限は死亡から4か月以内と定められています。

被相続人の収入が無い場合や、所得が少額なときは所得税が算出されないため、申告不要となるケースもあります。

しかし、個人事業主や年末調整が完了していない会社は、準確定申告が必要になることも多いので注意が必要です。

なお、申告漏れがあると、後の相続税申告にも影響するため、税理士に相談することも検討してください。

相続税の申告・納付

相続税の申告は、相続開始を知った日の翌日から10か月以内に行う必要があります。

(「相続開始を知った日」とは、原則として被相続人の死亡日を指します。)

ただし、相続税には基礎控除額が設けられており、遺産総額がこの額を超えない場合は申告・納税は不要です。

基礎控除額は「3,000万円+法定相続人の数×600万円」で算出され、相続人の人数によって控除額が変動するのが特徴です。

申告が必要な場合には、財産目録、遺産分割協議書、各種証明書類などを準備し、作成した申告書を税務署へ提出します。

相続税の納付は、原則として現金による一括納付ですが、一定の条件を満たせば延納や物納制度を利用することも可能です。

なお、延納・物納を希望する場合は、申告期限までに所定の申請手続きを行う必要があります。

相続税が高額になる場合には、早めに税理士へ相談し、資金計画や納付方法について対策を講じておくと安心です。

銀行等の金融機関への連絡

相続手続きの終盤では、各金融機関に連絡を取り、必要書類を提出して預金の解約や振込手続きを進めます。

銀行ごとに必要な書類や手続きが異なるため、事前に確認しておくことが重要です。

手続きは窓口での対応のほか、郵送やオンライン申請が可能な場合もあります。

金融機関への連絡が遅れると振込も遅れるため、早めに行動するようにしましょう。

被相続人の預金口座の解約

相続財産の預金を引き出すには、口座の名義変更または解約手続きが必要です。

金融機関に対して、戸籍謄本などの必要書類を提出します。

名義変更が完了すると、凍結されていた口座の資金が動かせるようになります。

申請から凍結解除までには一定の時間を要するため、早めの対応が望まれます。

相続したお金の振込

すべての相続手続きが完了すると、相続人の指定口座に財産が振り込まれます。

振込までの期間は、手続きの複雑さや金融機関の対応状況によって異なり、一般的には数週間から2か月程度が目安です。

相続人が合意していれば、代表相続人が一括で受け取ることもできますし、各相続人に分配することも可能です。

遺産分割前に預金を引き出したい場合

相続手続きが完了する前でも、一定の条件を満たせば、預金の一部を引き出すことが可能です。

特に葬儀費用など急な支出が必要な場合には、「仮払い制度」の活用が有効な選択肢となります。

凍結口座から葬儀費用を確保する方法

故人の葬儀、火葬、納骨などにかかる費用は、相続人が立て替えることが多く、早急な資金が必要となるケースが少なくありません。

銀行口座が凍結されている場合でも、仮払い制度を利用すれば、葬儀費用などの必要経費に限って預金の一部を引き出すことが可能です。

仮払い制度には、金融機関を通じて申請する方法と、家庭裁判所を通じて申し立てる方法の2種類があります。

選択する方法によって、払い戻し可能な金額や手続きの所要期間が異なるため、状況に応じた判断が必要です。

金融機関で相続預金の仮払い制度を申請する

以前は、口座が凍結されると相続人が預金を引き出すことはできませんでした。

しかし、2019年の民法改正により、家庭裁判所の判断を経ずに払戻しができる「仮払い制度(払戻し制度)」が創設され、一定の要件を満たせば、被相続人の口座から預金を引き出すことが可能となりました。

相続預金の仮払い制度が利用できるケース

各相続人は、相続預金のうち、口座ごと(定期預金の場合は明細ごと)に定められた金額までは、家庭裁判所の判断を経ることなく、金融機関から単独で払戻しを受けることができます。

手続き方法と必要書類

仮払い制度を利用する際には、本人確認書類に加えて、以下の書類を提出する必要があります。

なお、必要書類は金融機関によって異なる場合があるため、詳細は取引金融機関に確認してください。

- 被相続人の戸籍謄本(出生から死亡までの連続したもの)

- 相続人全員の戸籍謄本

- 払戻しを希望する相続人の印鑑証明書

- 金融機関所定の申請書類

仮払いの上限額

仮払い制度では、同一の金融機関から払戻しを受けられる金額の上限は150万円と定められています。

ただし、実際に払戻し可能な金額は、以下のいずれか低い方が適用されます。

- 預貯金残高 × 相続人の法定相続分 × 1/3

- 150万円

たとえば、相続人が長男と次男の2名で、相続開始時の普通預金残高が600万円だった場合、長男が引き出せる金額は100万円が上限となります。

<単独で払戻しができる額の計算例>

600万円 × 1/2(法定相続分) × 1/3 = 100万円

払戻し上限:100万円(150万円を下回るため)

なお、仮払い制度は金融機関ごとに適用されるため、複数の金融機関に口座がある場合は、それぞれの金融機関で上限額が設定されます。

家庭裁判所で仮払いを申し立てる

家庭裁判所に遺産分割の審判や調停が申し立てられている場合、各相続人は裁判所の審判を得ることで、相続預金の全部または一部を仮に取得し、金融機関から単独で払戻しを受けることが可能ですが、裁判手続きを要するため、時間がかかります。

手続き方法と必要書類

家庭裁判所での仮払い制度を利用する際には、本人確認書類に加えて、以下の書類が必要です。

これらの書類を金融機関に提出することで、審判に基づいた払戻し手続きが進められます。

なお、必要書類は金融機関によって異なる場合があるため、詳細は取引金融機関に確認してください。

- 家庭裁判所の審判書謄本

(審判書に確定表示がない場合は、審判確定証明書も必要) - 払戻しを希望する相続人の印鑑証明書

仮払いの上限額

家庭裁判所で認められる仮払いの金額は、裁判所が審査のうえで仮取得を認めた範囲に限られます。

生活費の支出など、仮払いの必要性が認められ、かつ他の共同相続人の利益を害さない場合に限り、単独で払戻しを受けることができます。

上限額は法定相続分の範囲内で柔軟に判断されるため、金融機関での仮払いよりも高額の払戻しが認められる可能性があります。

死亡保険金の請求による資金確保

被相続人が生命保険に加入しており、その受取人に指定されていた場合、請求手続きを行えば、死亡保険金を受け取ることができます。

保険金は受取人の固有の財産であり、相続財産とは別扱いとなるため、銀行口座の凍結による影響を受けずに支払われます。

なお、請求時には以下の書類の提出が必要です。

- 請求書

- 保険証券

- 被保険者の住民票

- 受取人の戸籍謄本

- 受取人の印鑑証明書

- 死亡診断書または死体検案書

※必要書類は保険会社によって異なる場合があるため、事前に確認しておくと安心です。

預貯金引き出しの注意点

相続手続き中に預金を引き出す際は、法的リスクや相続人間の関係悪化を招く可能性があるため、慎重な判断が必要です。

原則として遺産分割協議が終わるまで預金は引き出せない

仮払い制度など例外的な対応はありますが、被相続人の預金を自由に引き出せるようになるのは、遺産分割協議が完了した後です。

相続財産は、遺産分割協議が完了するまでは共有状態とされるため、原則として相続人が単独で預金を引き出すことはできません。

金融機関も、相続人全員の同意がある遺産分割協議書の提出を求めるため、手続きが整うまでは口座が凍結されたままとなります。

相続放棄ができなくなる可能性

被相続人の相続開始直前直後の引き出しと同様に、相続人が被相続人の預金を引き出すと、「相続財産を処分した」とみなされることがあります。

この処分行為によって単純承認と判断され、相続放棄が認められなくなる可能性があるため、注意が必要です。

相続放棄は、財産だけでなく負債も引き継がないための重要な選択肢です。

しかし、預金の引き出しによって放棄の権利を失うことがあるため、特に負債の有無が不明な段階では、安易な引き出しは避けるべきです。

なお、葬儀費用などの支出に限って引き出した場合には、相続放棄が認められるケースもあるため、事前に専門家へ相談し、慎重に判断することが望まれます。

相続人間のトラブルにつながる可能性

遺産分割前に一部の相続人が預金を引き出すと、他の相続人との間で不公平感が生じるだけでなく、相続トラブルに発展する可能性があります。

引き出しの理由が正当であっても、事前の合意や説明がない場合は疑念を招きやすく、信頼関係が損なわれるおそれがあります。

そのため、相続人全員で協議し、透明性のある対応を心掛けることが大切です。

相続財産には負債も含まれる

相続財産には、預貯金や不動産などのプラスの財産だけでなく、借金や未払金などのマイナスの財産も含まれます。

事前に負債の有無を確認しないまま預金を引き出すと、後に思わぬ負担を背負う可能性があります。

そのため、遺産を引き継ぐ際は財産目録を作成し、相続財産の全体像を把握することが重要です。

ネットバンクの相続手続きについて

被相続人のネットバンクの口座も相続対象となり、死亡の事実が判明すると凍結されます。

手続きは各銀行により異なりますので、相続開始の通知をして、そのあとの手続き方法を確認してください。

代表相続人からお金が振り込まれない場合

遺産分割協議が成立し、代表相続人の口座に相続財産が振り込まれた後でも、他の相続人への分配が滞るケースがあります。

原因としては、協議内容の認識違いや連絡不足、意図的な遅延などが考えられます。

まずは冷静に話し合いを試み、遺産分割協議書の内容を確認しましょう。

それでも解決しない場合には、家庭裁判所への調停申立てや弁護士への相談も視野に入れる必要があります。

法的手段を取る前には、証拠となる書類や通帳の記録などを整理しておくことで、対応がスムーズに進みます。

まとめ

相続財産の振込には、死亡届の提出から遺産分割協議、金融機関での手続きまで、複数の段階を経る必要があります。

預金の引き出しには注意が必要であり、仮払い制度の活用も選択肢の一つです。

代表相続人とのトラブルを防ぐためには、協議内容の明文化と相続人間の連携が重要です。

相続は財産だけでなく負債も対象となるため、全体像を把握したうえで慎重に進めることが求められます。

不安がある場合には、税理士や弁護士などの専門家へ相談することも検討してください。

相続税に強い

税理士をご紹介します

- 身内が亡くなった、今すぐ相談したい

- 相続税申告について何も分からない

- 相続専門の税理士を紹介して欲しい

相続に関することであれば、どんなご相談でもお受けしています。

相談は無料です。繋がらないときはお時間をおいておかけ直しください。

私たちの想い

相続後に、

遺産をしっかり受け取り、安心して日々を過ごすことができるかどうか。

その鍵は、相続に強い税理士に出会えるかどうかが握っています。

例えば・・

- 申告に漏れがあれば、税務署から調査を受け追徴課税を支払う可能性がある

- 税理士が見つからず申告が間に合わなければ罰金を受けたり税金が高額になる

- 税理士が不親切であれば、よく分からないまま申告を行うことになる

など

実際に、

令和2年には、5,106件の税務調査が行われ、1件あたりなんと943万円の追徴課税が課されています。

相続に強い税理士がついていれば、まず税務調査に発展する可能性も低く、

追徴課税を受けるような抜けや漏れもないため、安心して相続税申告を終えることができます。

相続後の生活は、相続に強い、良い税理士に出会えるかどうかで決まるといっても過言ではないのです。

「亡くなられた方の遺産を、大事な方々にしっかりと残して欲しい」

「相続税のことで悩んだり、支払いに追われる様な方を1人でも多く減らしたい」

このサイトは、そんな想いで運営されています。

ガイド|申請手順・注意点・非対応ケースを解説-160x160.png)